商业照明各诸侯点燃价格战大火

2016-03-29

“商业照明”是2015年照明行业热词之一。随着2015年LED通用市场价格不断刷新底线,最后导致国内外大牌企业点燃了价格战大火,众多照明企业开始探索通用照明之外的领域,不少企业将目光锁定了商业照明。从目前来看,虽然商业照明还是个蓝海市场,但也并非一片荒芜之地。

商照市场规模及盈利能力缩影

2015年,我国半导体照明产业整体规模达到4245亿元人民币,其中LED应用领域的产业规模达到3479亿元,约占81.96%,虽然受到价格不断降低的影响,但仍然是产业链中增长最快的环节,应用整体增长率接近22%。另外根据行业相关机构的预测,2016年中国商业照明市场规模将达358亿。如按上述数据推算,2016年商业照明在应用领域的占比为10%左右,最多也就是个做起步阶段。笔者认为,这个数据还是比较符合实际情况的。此前在一些设计师的采访中,问及商业照明在总体业务中所占比例时,设计师的描述也与上述数据相吻合。

从主营业务为LED照明灯具的上市企业厦门信达、阳光照明、珈伟光伏等企业的经营情况来看,净利率一般集中在5-10%左右,与封装企业的经营情况比较类似,行业竞争压力较大,相关的费用支出较高;以出口为主的企业在毛利率方面表现愈差。阳光照明主营业务逐步向国内市场侧重,优于纯代工出口的厦门信达,品牌经营对灯具企业利润的贡献越来越突出,国内市场将会是接下来的主场。

不管是数据还是实际情况都表明,商业照明市场确实是一块大有可为之地,蕴含着一个巨大的市场,不管是自身的渗透率亦或是在总体的占比都相对较低,尤其是在通用市场呈日趋饱和之势,商照市场显得尤为诱人。然而,是不是想象中的那么简单,只要转战商照就能一帆风顺呢?

虎踞龙盘的商业照明市场

大概是2015年光亚展始,时常听到有企业称“转战商照”之言,且这样的声音越来越多。今天笔者与大家一起来探讨一下目前商业照明市场的布局情况。一般而言,商业照明分为商业综合体、店铺、地产以及酒店等几大类,今天咱们也将从这几大类来一起盘点一下商业照明各细分领域已有哪些“牛鬼蛇神”。

商业综合体——目前主要的代表企业有(包括但不完全,下同)Iguzzini、雷士、三雄、欧普、西顿、汤石、极成、三本等企业,其中以雷士照明为典型代表。此前的雷士照明,在吴长江的带领之下,确实打下了一片江山,虽然吴长江其人之作风饱受争议,但无法否认的是,雷士照明以其独有的渠道模式建立了雷士照明在商业照明领域的地位——业内公认雷士照明的渠道为其最具有竞争力的资本,渠道的力量,甚至已经重要到可以左右公司控制大权的交接。雷士照明以其运营中心的模式创立渠道销售网络,从100多万的启动资金做到商业照明龙头企业,其渠道的影响力可见一斑。

雷士照明的招股书显示,2007年至2009年,经销商的销售额分别约占公司总销售额的86.4%、70.8%和58.7%。撇开企业内斗带来的损害可以看出,这种渠道模式将企业与经销商利益进行捆绑的方式以达到“荣辱与共”之目的,确实极大地调动了经销商的积极性。

店铺照明——更多地应用了筒灯、射灯等LED产品,其中以Erco、Iguzzini、Zutobel、极成、雷士、汤石、中广电通、东莞爱加、索恩、雷欧、嘉成等企业为代表。

在此,笔者要提一提汤石这个企业。此前有位混迹照明行业十余载的资深人士告诉笔者,汤石的筒射灯做的不错。此前做筒射灯产品评测,很大部分参考了这位资深人士的建议。

笔者翻查了一下汤石照明的业绩报表,2014年营收为13.06亿元,较2013年成长11.34%,营业毛利为4.17亿元,合并毛利率为31.94%,较2013年增加3.15个百分点,全年税前盈余为1.82亿元,税后盈余为1.44亿元,年增44%,创下历年新高,每股盈余为3.8元。2015年相关数据显示,截至前3季,汤石品牌占比将近20%,第4季因大型代工客户休假,及品牌集中出货成效,品牌占比将飞越20%。

真是不查不知道,笔者曾以为这是一家纯粹中山企业,看完才发现,是有台湾血统的。扯远了,回到正题,从业绩报表来看,汤石确实是交出了一份不错的成绩单,过去两年发展还是不错的。

地产照明——以三雄、雷士、欧普、佛照为代表,其中三雄在地产照明细分领域是名副其实的老大。

2016年1月22日,第十三届中国地产年度风云榜系列论坛中国房地产绿色采购创新发展品牌峰会在北京举行。中国地产年度风云榜榜单同期公布,三雄极光获得了中国房地产部品供应商采购首选品牌。

三雄在建筑类照明领域,有着其他企业无法比拟的优势,这源自于其扎根多年的强大线下渠道网络,又一次印证了“渠道为王”那句话。

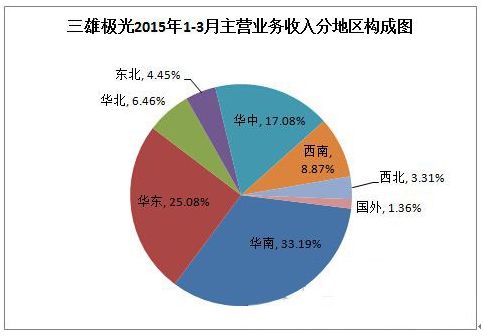

从三雄极光2015年主营业务分地区构成图(详见下图)来看,三雄极光主要是以内销为主,占住98.64%。而国外仅占1.36%。其中国内部分,主要分为华中、华南、华东、西南、西北、华北和东北7大区域,华东、华南和华东三大区域超过60%。另据招股书显示,目前三雄极光在国内市场的渠道主要集中在一、二线等经济发达地区的城市,相对而言,对三、四线城市销售渠道的开发有待加强。

(数据来源:招股书)

2016年,随着两会的召开,供给侧改革的推行,房市的回暖等外部有利因素的影响,地产照明或将迎来新一波的发展机遇。

酒店照明——酒店照明则以Erco、Iguzzini、Zutobel、CDN(西顿)、NVC(雷士)、VF(爱加)、艾梯奇等企业为代表。

中国饭店2016年会暨第十六届中国饭店全球论坛在广州举行,雷士照明凭借独到的产品设计和良好的品牌荣誉,被推选为“中国最佳酒店照明供应商”。据了解,雷士所做的酒店照明设计中,LED照明灯具的使用比例已达到90%以上。虽然过去两年雷士饱经内乱之苦,但在业务发展上触须已经伸到了酒店领域,王冬雷更提出,照明要走O2O模式,为雷士家居照明开路。

提到酒店照明,另外一个不得不说的国内企业是西顿。西顿号称是“全球五星级酒店灯光提供商”,是国内较早涉足商业照明酒店领域的企业之一,酒店照明产品正是西顿的拳头产品。考虑到雷士、欧普以及三雄这三家分别在商业空间、家居以及建筑类照明三大领域已有一定地位,早在2008年西顿就提出要做酒店第一品牌。此前西顿照明常务副总经理陈实在接受媒体采访时透露,在2009年-2012年,由于西顿持续投入和推广产品,2012年就做到了酒店细分领域的第一;2013-2015年在店铺和工装领域也有较大的突破。除了巩固自身在酒店照明领域的地位之外,西顿也开始逐步发力博物馆及商业领域。

商业照明的争夺:是否重演通用照明价格战之路

在细读这些已扎根商照的企业,或许我们可以发现一个趋势或者共同点就是:每个企业除了不断巩固自身拳头产品的优势地位之外,同时还不断开发新的产品线,满足不同层次的市场需求,进一步巩固自身的江湖地位,同时,也是对新进者设置入门关卡。

看完商业照明领域这些“大咖”的风采之后,不知道那些转战商照或即将转战商照的照明企业将作何感想?反正笔者是觉得,即使是商照这样一片蓝海市场,依然不是那么好做的。这些业内叫得出名字的企业,早在现今打算转战的企业之前就已扎根商照各细分领域多年。

短时间内大量企业的涌入,一旦失去控制,可能会让这个尚未完全发育的商照市场半路夭折,将抢食进而演化为价格战的老套路,这是打算转型的企业不得不思考的问题。

目前来看,商照有着比通用照明更为客观的利润毋庸置疑,然而万事开头难,如何打开商业照明市场的大门,才是最为关键的。是应该像雷士、三雄那样,建立碾压性的渠道优势,亦或是如西顿那般进行空缺补位,还是另辟蹊径?